Pensiones, libertad y muerte

Primera parte.

El espíritu del aporte al Sistema de Pensiones es ahorrar para obtener una pensión que uno considere digna y útil cuando se alcance la edad de jubilación, sin perjudicar por ello la vida presente de las personas. Es sabido que el estado promueve los ahorros previsionales para asegurar que sus ciudadanos tengan una vejez saludable, pero sobretodo reducir la carga que podrían representar para la sociedad en términos de sus cuidados. Es sabido que si el fondo es pequeño la pensión también lo será y viceversa. De la misma manera la pensión que recibe un afiliado pasivo (pensionista) se deriva del fondo ahorrado a la edad de jubilación, -y en caso opte por la modalidad de Retiro Programado- también por la rentabilidad o pérdida que se genere del fondo a partir de ese momento.

En el Perú existen dos formas de acceder a una pensión. La modalidad de pensión llamada Retiro Programado es otorgada por la misma AFP y permite que los fondos sigan ganando rentabilidad, si es que la hay, o que disminuyan si la misma es negativa. De esta manera la pensión se recalcula año a año en función al tamaño del fondo, balanceando las salidas (pago de la pensión) y las entradas (ganancias o pérdidas en el fondo remanente).

La pensión que recibe el afiliado se calcula, principalmente, en función a tablas de mortalidad que reflejan la expectativa de vida, según el sexo y la edad; en el Perú se usa la tabla de mortalidad RV-2004[1], que por cierto no es peruana, sino chilena. Lo cierto es que el INEI ya ha desarrollado tablas de mortalidad hace muchos años en el Perú, disgregadas por región geográfica y sexo, pero no son usadas en el sistema privado pues se arguye que la población es diferente. En la tabla chilena se asume que el pensionista podrá vivir hasta los 110 años[2], y por ello la pensión que se calcula en función a dicha tabla debe alcanzar para que el afiliado la reciba, según sus probabilidades de sobrevivencia en cada año de vida, hasta dicha edad límite (si es que no tiene beneficiarios). Las probabilidades son tan o más importantes que la edad límite. Cabe recalcar que la justificación oficial a este límite extremo de la tabla se apoya en que la AFP debe guardar dinero en caso algún afiliado viva hasta esa edad tan inusual[3]. Así, llegados los 85 años el hombre tendría una probabilidad de fallecer en el próximo año de 9.22% mientras que la mujer de 6.26%. De igual manera, a los 95 años la probabilidad de muerte en el próximo año del hombre sería de 21.39% y la de la mujer 16.96%. Por último si el afiliado ya tiene 105 años y es varón su probabilidad de muerte en el próximo año sería de 35.43%, mientras que en el caso de la mujer de 32.47%. La fórmula actuarial usada para calcular la pensión anual toma estos valores de la tabla de mortalidad como inputs y reajusta el monto año a año según la edad del pensionista[4]. Ver gráfico N°1

Gráfico N°1

Fuente SBS

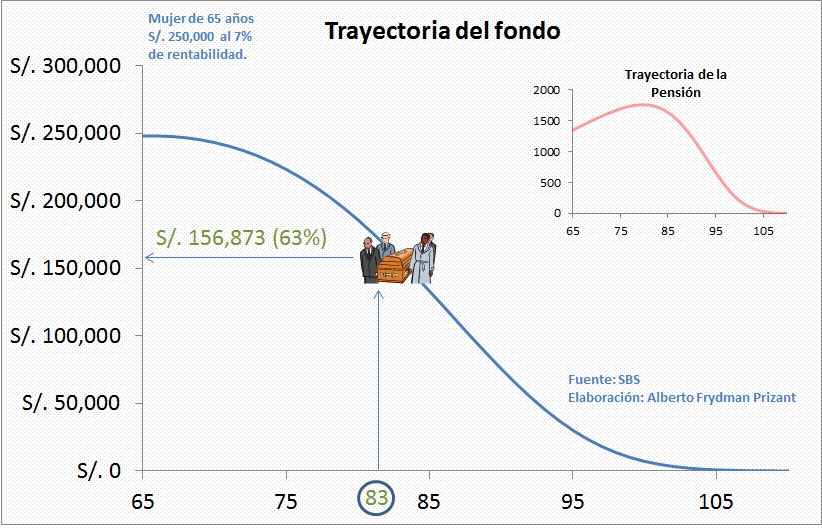

En efecto, el fondo se reparte de tal manera que debe alcanzar para que la afiliada reciba su pensión entre los 65 y los 110 años. Como es lógico, mientras el fondo se divida -o se licue si cabe el término- en mayor número de años, la pensión a recibir será menor. Es importante recalcar que las pensiones se actualizan cada año pues el fondo varia según se hayan obtenido ganancias o pérdidas; de igual manera la edad del afiliado ya no es la misma, por tanto sus probabilidades de fallecer son mayores. Estas probabilidades de mortalidad son tan importantes como la edad límite. En la gráfica N°2 se puede ver la trayectoria teórica de pensión de una afiliada de 65 años[5] asumiendo que se produce una rentabilidad constante de 7%, con un fondo de S/. 250,000 . La curva crece inicialmente hasta llegar a un tope a los 82 años y luego decrece poco a poco hasta los 110 años. La información ha sido proporcionada -por única vez- por la misma SBS

Gráfico N°2

Fuente SBS.

Siguiendo la trayectoria de la pensión cuando el pensionista cumpla 83 años -84 años es la expectativa de vida para las mujeres- este mantendrá aun en su fondo S/. 156,873, osea el 63% de todo su fondo, sin posibilidad de haberlo utilizado -véase gráfico N°3-. Si bien el afiliado mantiene la propiedad de los fondos en esta modalidad, no dispondrá de ellos de la manera ni en el momento que hubiese esperado para ayudar a su familia en vida, pues serán sus beneficiarios -si los tiene- los que cobrarán una pensión aún menor que la que la afiliada recibía. Es decir, el afiliado ahorró durante toda su vida pero no podrá disfrutar de su dinero cuando más lo necesita él y su familia. Por consiguiente, la AFP administraría el dinero hasta noventa años (desde los 20 hasta los 110), literalmente toda una vida, a menos que ya no hayan beneficiarios, en cuyo caso recién el fondo se heredará, quizás uno, diez, viente o treinta años después del fallecimiento de la afiliada. Cabe recalcar que la información ha sido proporcionada via transparencia por la SBS. Cualquier persona que lo quiera contrastar puede hacer la solicitud de la trayectoria del fondo a la SBS.

Siguiendo la trayectoria de la pensión cuando el pensionista cumpla 83 años -84 años es la expectativa de vida para las mujeres- este mantendrá aun en su fondo S/. 156,873, osea el 63% de todo su fondo, sin posibilidad de haberlo utilizado

La linea azul muestra lo que va quedando año a año en el fondo. El gráfico pequeño de arriba es la repetición del gráfico N°2

Gráfico N°3

Fuente SBS.

Elaboraci

ón Propia

Continuará..

Puede encontrar más información para cálculos de pensiones aquí

[1] Nos referimos a la tabla RV-2004 Modificada Ajustada publicada mediante Resolución SBS N° 17728-2010

[2] La ciudadana norteamericana Gertrude Balnes ostentaba en el año 2010 el record Guiness como la ciudadana viva más vieja en el planeta, con 115 años de edad.

[3] Declaración de Luis Valdivieso, Presidente de la Asociación de AFP, a RPP en Diciembre del 2013

[4] Resolución N°178-93-EF/SAFP

[5] Fuente SBS